Para quem deseja investir na Bolsa de Valores, a análise de ações se constitui como um processo essencial. Afinal, um bom investidor deve compreender como funciona o mercado para realizar as melhores transações.

Como se sabe, a renda variável atrai muitos investidores devido ao seu enorme potencial de rentabilidade. Por outro lado, também existem riscos que envolvem a compra de ações devido a diversos fatores.

Sendo assim, os traders devem atuar de forma inteligente, e realizar esse tipo de análise significa lidar com os possíveis riscos e ampliar as oportunidades de obter bons resultados.

Pensando nisso, a Nova Futura preparou este guia completo sobre a análise de ações para que você possa fazer investimentos de forma prática e segura. Confira a seguir!

Afinal, o que são ações?

De modo geral, a ação é a menor fração do capital social de uma empresa ou sociedade anônima. Nesse sentido, trata-se de um título patrimonial que concede aos acionistas todos os deveres e direitos de um sócio.

Empresas de capital aberto ofertam suas ações na Bolsa de Valores (B3) a fim de atrair investidores e, consequentemente, captar recursos.

Desse modo, qualquer pessoa que tenha registro na Bolsa pode se tornar um acionista de uma determinada companhia ao adquirir esses títulos.

Assim, uma pessoa que compra uma ação passa a integrar o quadro societário daquela empresa e pode ganhar parte dos lucros de acordo com o que investiu.

Além disso, o processo para compra de ações é bastante simples: basta fazer uma conta em uma corretora independente, ver as opções disponíveis, selecionar e adquirir a que deseja.

Entretanto, sair comprando ativos a esmo demonstra despreparo e pode acarretar em prejuízos financeiros significativos.

Por isso, a análise de ações se constitui como uma etapa importante para negociar na Bolsa de Valores. Graças a ela, o investidor minimiza os riscos, aumenta o seu potencial de retorno e entende melhor o funcionamento do mercado.

O que considerar ao fazer uma análise de ações?

Em primeiro lugar, é necessário que o investidor tenha em mente os seus objetivos. Traçar propósitos e metas ajuda a evitar aplicações desnecessárias e que não fazem sentido com o que se almeja.

Diante disso, outro fator crucial se refere ao perfil do investidor. Você tem um estilo mais conservador ou agressivo? Essa resposta exige diferentes abordagens na hora de negociar os títulos.

Além disso, é muito importante selecionar uma boa corretora antes de começar a comprar ativos. Para realizar investimentos com rentabilidade, é necessário que a plataforma seja confiável e forneça um bom suporte.

Outro aspecto relevante consiste em compreender que qualquer investimento envolve riscos e eles são mais elevados na renda variável do que na fixa.

Por outro lado, a renda variável amplia as possibilidades, seja para ganhos no curto prazo ou para ter rendimentos passivos no longo prazo.

Aliás, investir consiste em estudar o mercado e os ativos de forma constante. Não basta fazer uma única análise e achar que entende tudo sobre a Bolsa de Valores, pois se trata de um contexto bastante volátil.

Contudo, não precisa ter medo! Com as informações deste artigo, você conseguirá fazer uma análise de ações bem fundamentada.

Diferentes tipos de análises de ações

Como você pode notar, a análise de ações representa uma etapa fundamental para quem deseja negociar na Bolsa. Mas existe uma única forma de analisar o mercado?

A resposta é não! Na verdade, existem dois tipos de análises de ações: a análise técnica e a fundamentalista.

Elas têm propósitos distintos e se aplicam a situações igualmente variadas. Contudo, apesar de suas diferenças, é necessário que você as compreenda e saiba como utilizá-las.

Isso é relevante porque assim você tem mais informações para decidir qual delas se aplica melhor aos seus propósitos e se adequam dentro de determinados contextos.

Por exemplo, corretoras de investimento costumam montar uma carteira recomendada para seus clientes. Isso significa que eles têm acesso à sugestão de ativos de certa categoria segundo um prazo ou um cenário específico.

Todavia, essa carteira geralmente traz recomendações gerais. Um investidor que sabe fazer uma boa análise de ações consegue adequar as opções de acordo com o seu perfil e objetivos.

Sendo assim, entender se o contexto exige uma análise técnica ou fundamentalista proporciona maior segurança e conhecimento para o investidor. Confira essas modalidades a seguir.

Análise técnica de ações

Também chamada de análise gráfica, a análise técnica de ações compreende um estudo sistemático das diversas variações nos preços de ativos.

Aspectos políticos, assim como micro e macroeconômicos, afetam a definição desses preços. Portanto, a análise técnica vai mostrar como tudo isso se reflete no preço e permite verificar padrões identificáveis e mensuráveis.

Utiliza-se a análise técnica nas aplicações de curto prazo, em especial, no Day Trade e Swing Trade.

Os gráficos fornecem um histórico do preço das ações em um certo período de tempo. Nesse sentido, o analista considera os melhores momentos para compra e venda de ativos.

Esses gráficos podem ser de três tipos: linha, barra e candlestick. A maior parte dos investidores faz uso deste último por permitir uma visualização mais completa do processo.

O estudo das tendências integra a análise técnica, visto que ascensões e quedas indicam a melhor hora para comprar e vender títulos. A tendência pode ser de alta, de baixa ou lateral.

Conceitos fundamentais da análise técnica

Também existem alguns conceitos fundamentais da análise técnica de ações que o investidor precisa considerar na hora de realizá-la. São eles:

- Preço: O consenso do mercado financeiro – equilíbrio entre oferta e demanda – estabelece o preço. No gráfico, é possível verificar os preços de abertura, fechamento, mínimo e máximo;

- Escala e zoom: Privilegia-se a escala logarítmica, pois a variação percentual permite uma leitura de ambientes com alta volatilidade. O zoom, por sua vez, proporciona uma visão de padrões em momentos específicos;

- Periodicidade: Na análise técnica de ações, há versatilidade na escolha do período, que pode ser de minutos, dias, semanas, meses ou até mesmo anos. Todavia, ela melhor se aplica no curto prazo.

- Topos e fundos: O estudo dos gráficos também direcionam o analista para constatar os momentos de pico e de queda dos preço;

- Suporte e resistências: Por fim, esses são conceitos ligados aos de topos e fundos, e servem para identificar momentos de possível reversão de tendência e regiões importantes para os preços, onde ocorrem “brigas” entre compradores e vendedores. .

Dito isso, a análise técnica se estabelece em cima de indicadores próprios e segue um método eficaz com a finalidade de reduzir perdas para os traders.

No entanto, muitas pessoas preferem utilizar outro tipo de estudo: a análise fundamentalista. Saiba mais sobre ela a seguir.

Análise fundamentalista

A análise fundamentalista considera os aspectos da situação financeira e econômica da empresa para determinar o valor de suas ações e as suas perspectivas futuras. Além da análise do cenário econômico e como cada empresa e setor podem atuar nesses cenários.

Diante disso, trata-se de uma análise de ações de longo prazo, visto que o analista examina o histórico da companhia para estabelecer se vale a pena investir nos ativos dela.

Em outras palavras, o método funcionalista não realiza um julgamento sobre o valor das ações da empresa em um momento específico, mas contempla os indicadores atuais da companhia e também a possibilidade de lucro futuro.

Assim, o investidor pode escolher investir em ações que estejam abaixo do valor de mercado se a análise fundamentalista indicar que acontecerá uma reversão significativa de longo prazo.

Para tal, o trader lança mão de diversos recursos, como: indicadores econômicos e financeiros; balanços e resultados da companhia; acompanhamento de tendências do mercado; entre outros.

Pontos obrigatórios para se analisar uma ação

Antes de qualquer coisa, você precisa considerar alguns aspectos essenciais na hora de analisar uma ação. Contudo, a modalidade impacta diretamente nestes pontos.

Em outros termos, isso significa que a análise técnica e a análise fundamentalista de ações privilegiam pontos distintos, se referindo a momentos e objetivos variados.

Em alguns textos, você pode encontrar pessoas falando que uma é melhor que a outra. Isso pode induzir ao erro na hora de analisar a Bolsa de Valores.

Por exemplo, vamos supor que você deseja ingressar no mercado como Day Trader. A análise técnica de ações fornece um amplo leque de possibilidades para você que deseja atuar como especulador.

Porém, se você é um investidor de longo prazo, a análise fundamentalista pode te oferecer mais subsídios quanto ao momento de escolher as melhores empresas para seu perfil e objetivos.

Portanto, não se deixe levar por discursos que não se adequam à sua realidade. Conhecer os diferentes tipos de análises de ações fornece importantes ferramentas para quem busca se aperfeiçoar.

Falando nisso, a análise técnica abrange indicadores específicos. Caso queira conhecê-los melhor, leia este artigo que a Nova Futura preparou sobre a análise gráfica para traders.

A seguir, confira alguns indicadores fundamentalistas relevantes para aprimorar a sua análise de ações.

Calcule o índice Preço/Lucro (P/L)

Um indicador muito comum e usado por investidores é o índice de Preço/Lucro por ação (P/L). Ele apresenta a relação entre o preço dos ativos e o lucro gerado.

Isso significa que, ao se comparar empresas de um mesmo setor, esse índice aponta as ações que estão mais descontadas. O cálculo se fundamenta na divisão do preço da ação pelo lucro por ação.

Para achar o lucro por ação, basta obter o lucro líquido – presente no Demonstrativo do Resultado de Exercício (DRE) – e dividi-lo pela quantidade de papéis da empresa.

Em seguida, para encontrar o P/L, divide-se o preço da ação pelo lucro pago por cada ação específica, o que permite visualizar como a oferta e demanda por aquele ativo impactam no lucro da empresa.

Com esse resultado, é possível analisar o nível de confiança que o mercado apresenta em relação aos ativos da empresa, indicando se é o melhor momento para a compra. Vale lembrar que é importante utilizar outros indicadores em conjunto para tomar decisões.

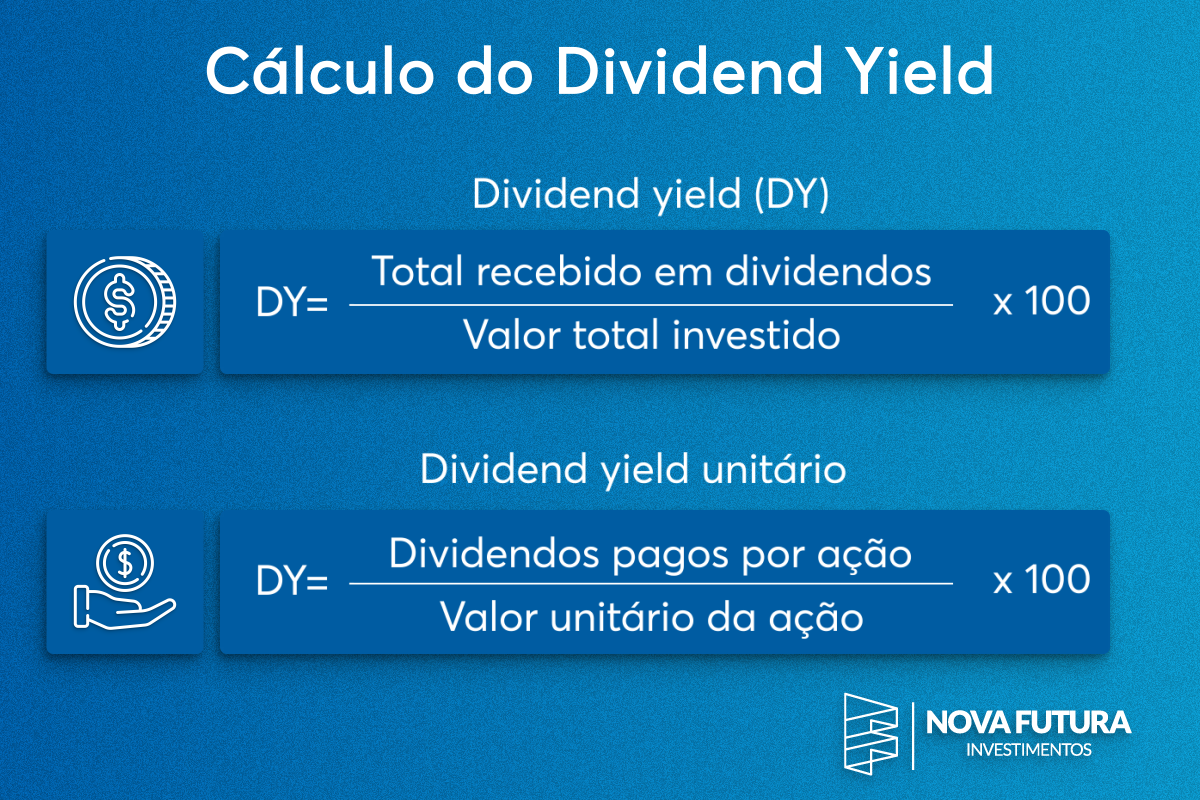

Dividend Yield (DY)

Em tradução livre, Dividend Yield (DY) significa rendimento de dividendos. Esse indicador é uma das formas de cálculo do pagamento de dividendos por parte das empresas.

Os dividendos correspondem a uma fatia dos lucros que a empresa distribui aos seus acionistas como forma de remuneração. Eles podem ser em dinheiro ou em ações.

Portanto, o DY entra na análise de ações como um método para mensurar as empresas que distribuem dividendos aos seus acionistas, ele verifica a relação entre a distribuição dos dividendos e o preço da ação da empresa.

A seguir, veja como calcular o DY e o DY unitário:

Logo, os maiores valores de Dividend Yield indicam que as empresas remuneram seus investidores com bons proventos.

Cálculo do PREÇO / Valor Patrimonial por Ação (P/VPA)

Como o próprio nome sugere, este índice demonstra a relação entre o preço de uma determinada ação e do valor do patrimônio da empresa.

Para tal, faz-se um cálculo que se baseia em dados contábeis que explicitam o quanto o mercado se disponibiliza a pagar pelo patrimônio líquido da companhia naquele momento.

Isto posto, trata-se então de um cálculo fundamentado em informações técnicas, não sendo decidido de forma arbitrária. Vale destacar também que essas informações são públicas.

A fórmula para o cálculo do Valor Patrimonial por Ação (VPA) corresponde à divisão do patrimônio líquido pelo número de ações no mercado. Em seguida, divide-se o preço por este dado para chegar no P/VPA.

De modo geral, o resultado superior a 1 sugere que a ação apresenta um preço superior ao patrimônio líquido da empresa e aponta que esta companhia apresenta boas expectativas de crescimento.

Em contrapartida, valores inferiores a 1 apontam que a empresa pode estar passando por problemas que afetam a sua saúde financeira e apostar em ativos que representam maior risco.

Ao mesmo tempo, quando o P/VPA estiver abaixo de 1, existe uma indicação de que a empresa está valendo menos do que seu patrimônio líquido, e isso também pode representar uma boa oportunidade, já que existe uma tendência de recuperação posterior. Por isso a importância de verificar outros indicadores em conjunto.

Sendo assim, o P/VPA indica um caminho para que os investidores analisem se o ativo é viável ou não.

Valor da firma/ Lucro antes de Juros, impostos, depreciação e amortização (EV/EBITDA)

Forma-se este indicador a partir de dois elementos nomeados em inglês: Enterprise Value (EV) e Earnings Before Interest, Taxes, Depreciation and Amortization (EBITDA).

Vamos entender cada um desses elementos.

Em primeiro lugar, o EV se constitui por três componentes: o valor de mercado, o valor das dívidas e o caixa (troco) e equivalentes de caixa. Então, ele fornece uma visão de quanto custaria para adquirir todos os ativos da empresa desconsiderando o caixa.

O EBITDA, por sua vez, oferece uma visão do lucro da empresa antes da dedução de taxas, juros, depreciação e amortização.

Por ser um indicador bastante versátil, utiliza-se o EV/EBITDA no processo de fusões e aquisições de companhias.

Na análise de ações, valores altos indicam supervalorização da ação, enquanto os menores apontam para maiores potenciais do título. Portanto, é necessário ter atenção a esses detalhes.

Índice de Liquidez Corrente (ILC)

Um dos indicadores mais importantes na hora de realizar uma análise de ações, o Índice de Liquidez Corrente (ILC) mostra a relação entre as quantias previstas de entrada e saída no caixa em um curto espaço de tempo.

Em outras palavras, demonstra a capacidade da companhia de saldar suas dívidas em um curto horizonte de tempo.

Logo, um alto índice de liquidez corrente estabelece que aquela empresa tem uma maior capacidade de cumprir os seus compromissos financeiros de curto prazo e, por consequência, se torna mais atraente para investidores.

Para calcular o índice de liquidez corrente, basta dividir o ativo circulante (bens que podem se converter em dinheiro em prazo de até 12 meses) dividido pelo passivo circulante (dívidas de curto prazo de uma empresa, como empréstimos e fornecedores).

Após o cálculo, existem algumas noções gerais em relação ao resultados do índice:

- Menor que 1: A empresa não consegue cumprir seus compromissos financeiros de curto prazo;

- Igual a 1: O valor do pagamento se igualam aos recursos, considerado o ponto de equilíbrio;

- Maior que 1: A empresa possui bom grau de liquidez e pode quitar seus compromissos financeiros de curto prazo. Quanto mais alto, melhor para a empresa.

Payout Ratio na análise de ações

Em tradução livre, o Payout Ratio significa taxa de pagamento e se refere ao percentual de lucro que a empresa repassa aos acionistas na forma de dividendos.

Há duas formas de calcular esse índice:

- Dividir o dividendo anual por ação pelo lucro por ação;

- Divisão dos dividendos totais pelo lucro líquido.

No entanto, não se baseie apenas no resultado para tomar uma decisão sobre investimentos. Uma boa análise de ações considera outros fatores que circundam o Payout Ratio.

Uma startup recém-aberta pode apresentar baixos números em relação a este índice. Isso ocorre porque a sua atenção se volta a adentrar em novos mercados e fortalecer sua marca.

Por outro lado, existem empresas que ofertam altos números relativos a este indicador, mas que geram dívidas e podem passar por problemas financeiros significativos.

Assim sendo, uma análise de ações eficaz considera diversos aspectos e não apenas os dados isolados.

Como ganhar dinheiro com ações?

Agora que você entendeu como fazer a análise de ações, deve estar se perguntando como ganhar dinheiro nesse mercado.

Antes de qualquer coisa, você precisa entender que não existe fórmula mágica para aumentar o seu patrimônio, então é muito importante dedicação e estudo.

Você deve relacionar os índices citados anteriormente uns com os outros. Um conjunto de bons resultados apontam para uma boa saúde financeira da companhia, que, por sua vez, estabelece uma ótima oportunidade de investimento.

As empresas listadas na B3 devem cumprir diversos requisitos legais e divulgar informações pertinentes para que você possa realizar sua análise de ações da melhor maneira possível.

Além disso, você precisa contar com uma corretora independente que garanta as melhores chances para compra de ações. E que ofereça dicas valiosas de como se deve agir nesse mercado.

De toda maneira, dois elementos são cruciais para se ganhar dinheiro com ações: a valorização no longo prazo e as oscilações no curto. Veja-os a seguir.

Valorização no longo prazo

Esta estratégia se fundamenta na análise fundamentalista e visa a aquisição do papel sem pretensão de venda em curto prazo. Dessa maneira, o investidor espera que o preço da ação suba no período de investimento.

Se uma empresa se mostra promissora, a tendência é que ela cresça. Consequentemente, a cotação de suas ações também irá subir. Assim, quem deseja se beneficiar disso, deve investir nesse método.

O trader pode realizar a venda dos títulos quando atingir a meta de valorização que planejou anteriormente ou quando a empresa não ofertar os mesmos rendimentos depois de um tempo.

Por isso, é crucial que o investidor esteja atento ao mercado e fique ciente dos riscos. Todavia, o longo prazo permite avaliar estes riscos de forma mais tranquila.

Oscilações no curto prazo

Este aspecto se centraliza numa análise técnica das ações, pois se volta à especulação. Ou seja, tem como objetivo as oportunidades vistas nas variações breves nas cotações dos títulos.

Nessa estratégia, o especulador aproveita os momentos de tendência (alta, baixa ou lateral) para obter rendimentos por meio da diferença de preço nas aplicações de compra e venda. Assim, a ação não faz parte da carteira de investimentos por muito tempo.

Esta é uma forma de ganhar dinheiro para quem deseja trabalhar com operações de curto prazo. Os já citados day, swing e scalper traders se encaixam nessa categoria.

Vale recordar que não existem métodos mais eficazes que os outros. Tudo deve se relacionar com o seu perfil de investimento e com o que você definiu como objetivo.

Aprendeu sobre análise de ações? Conheça a Nova Futura!

Com este guia completo, você está preparado para colocar a análise de ações em prática e começar a ver crescimento no seu patrimônio. E para ter mais chances de sucesso, você precisa conhecer a Nova Futura.

A Nova Futura é uma corretora independente com quase 4 décadas de tradição no mercado de equities e derivativos. Além disso, você conta com uma plataforma segura, com amplas oportunidades de investimento na renda fixa e variável.

Portanto, abra sua conta gratuitamente e tenha todo o suporte necessário para investir no mercado financeiro!

Gostou do artigo? Então, continue navegando pelo Blog da Nova Futura para ler mais dicas sobre investimento em ações!

Deixe um comentário